Содержание

Простой процент рассчитывается единожды на основную сумму вклада. Именно поэтому сложный процент выгоден для долгосрочных вкладов. Для обеспечения сохранности своих средств, а также для получения дополнительной прибыли люди несут свои сбережения в финансовые учреждения. Вкладчикам важно понимать, какая формула расчета процентов по вкладам применяется. Знание формул, умение предварительно вычислять проценты к депозиту позволит спрогнозировать размер прибыли.

Пересчитать процент по простой ставке до востребования. Законодательно ее размер не установлен, но большинство банков выплачивают всего 0,1–0,01%. Рассчитать проценты по вкладу можно самостоятельно без помощи специалиста. В статье разбираем особенности каждой схемы и объясняем, как работать с формулами. На ее основе и взяв в качестве примера те же данные, мы рассчитаем сложный процент по банковскому методу.

Простой процент используется в случаях, когда база начисления процентов не изменяется. Это могут быть специальные банковские депозиты, проценты по кредиту. Также простой процент используется, когда инвестор регулярно выводит прибыль — в каждый период времени работает первоначальная сумма. Думаю, каждый из вас сталкивался с начислением процентов на денежную сумму — по депозиту, по кредиту, расчётом доходности инвестиций и так далее.

Как рассчитать онлайн?

На самом деле банки используют немного усложненную формулу. Выбирая между периодичностью начислений в три месяца и один, примите решение в пользу последнего. Наглядно видно, что дополнительный доход с учетом капитализации больше, чем получаемый по формуле простого процента. Нужно ознакомиться с формулами и основными параметрами расчетов для понимания, какое из предложений по вкладам будет наиболее выгодным для клиента, при различных условиях заключения договора. 1) Если срок ссуды не превышает, сумма долга с начисленными за весь срок процентами остается неизменной до полного погашения.

- Пожалуйста оцените эту статью, поставьте оценку ниже.

- В этом разделе мы пройдемся по некоторым типичным задачам на сложные проценты.

- Понимание схем начисления платежа, умение оперировать формулами позволит правильно выбрать банк и спланировать свой личный и семейный бюджет.

- Райффайзен Банк предлагаетбанковские вкладыбез ограничений по снятию и пополнению, где проценты можно получать ежемесячно или добавлять к сумме депозита.

Сейчас разберем несколько задач и все встанет на свои места. Как решить ту или иную финансовую задачу, связанную с денежными потоками. Ведь может оказаться, что первый год пополняли по 100 тыс, а второй по 50 тыс. Как в этом случае посчитать предполагаемый доход и сумму в конце срока. Данный расчет будет приблизителен в любом случае. Однако, если даны эталонные условия, как это делается в студенческих задачах, данную формулу можно с успехом применять в их решении.

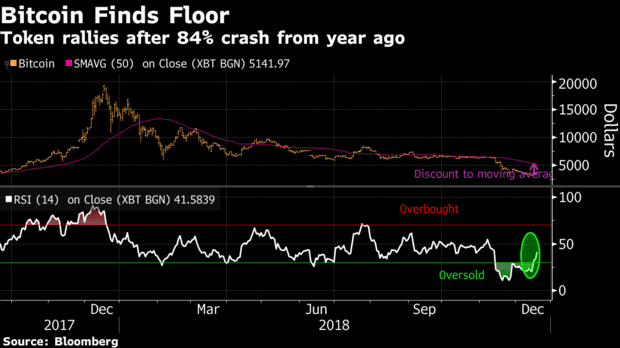

Сравнение простого и сложного процентов

Это значит, что за несколько десятков лет инвестор может потерять сотни или даже тысячи процентов прибыли. Другими словами, что выгоднее — вклад под больший процент начисляемый по формуле простых процентов или вклад под меньший процент, но начисляемый по формуле сложных процентов. Рассмотрим подробнее оба случая с точки зрения начисления процентов. Если по вкладам человеку начисляются проценты – может ли это считаться доходом, облагаемым налогом? Минфин регулярно вносит предложения о налогообложении вкладов населения, однако пока к стандартным депозитам физических лиц это не относится.

Пожалуйста оцените эту статью, поставьте оценку ниже. В тексте депозитного договора буквально не говорится, будет происходить начисление простых или сложных процентов. Поэтому, исходя из условий договора, клиент сам должен понять, о чем идет речь.

Поскольку на заработанную 1000 рублей в первый месяц также будут начисляться проценты под 12%. При ежемесячной капитализации результирующий доход вкладчика получился больше на 1736 рублей. Вся эта теория для неподготовленного читателя кажется через чур трудоемкой и запутанной. Но мы вас уверяем, ничего сверхсложного в формуле сложного процента и его отличия от простого нет.

Как применять формулу сложного процента для банковских вкладов

Такой просчет можно выполнять при заключении договоров, выполнении денежных операций, перед начислением процентов и их капитализацией. Главным достоинством инвестирования на условиях капитализации промежуточных доходов является лавинообразный характер наращивания прибыли. Наибольший эффект достигается в долгосрочных вкладах с минимальной периодичностью начисления процентов. Это позволяет вкладчику получить максимальную прибыль за счет частого обновления базовой суммы. Возьмем одновременно 2 примера с простым и сложным процентами, чтобы разница была наглядной.

Поначалу прибавка, создаваемая сложным процентом, почти незаметна. Но через какое-то время она показывает себя во всей красе. То есть можно рассчитывать https://eduforex.info/ процентную ставку для различных периодов вклада. Сложный процент может использоваться, когда вы открываете срочный вклад в банке.

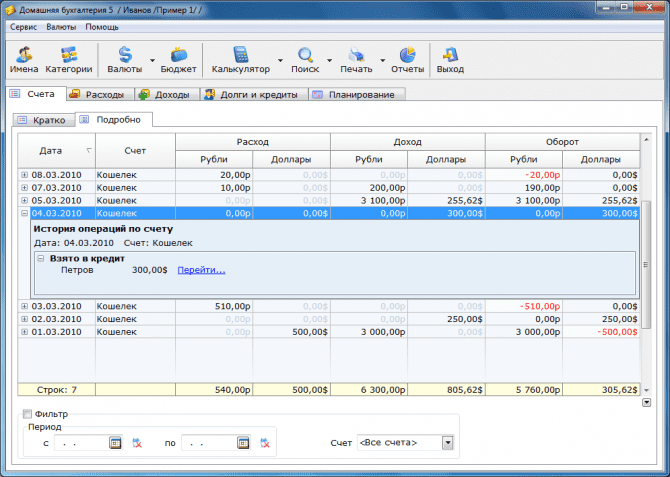

При начислении процентов поквартально, ставка годового процента делится на четыре (количество кварталов в году). Другими словами, 50% и 40% мы считали от разных величин. Именно поэтому в задаче мы получили больший ответ, чем если бы сразу мы брали 50% и 40% от исходной величины 240 рублей. Все расчеты такого рода, конечно, удобно делать не вручную, а с помощью компьютерных программ, например, всем известного Excel.

То есть по окончании каждого отчётного периода (месяца, квартала, года) начисленный процент суммируется с вкладом. Полученная сумма выступает базисом для последующего образования прибыли. Многие задачи B2 на сложные проценты сводятся к последовательному решению обычных задач на проценты. Главное — научиться выполнять этот переход и, разумеется, грамотно работать с простыми процентами.

И если прибыль не снимать, то сложный процент работает на пользу вкладчика. «наращенная» сумма составила бы ,96 руб., что эмиссия это что уже на целых руб. Превосходит показатель, рассчитанный по формуле сложного процента, предусматривающей расчет в годах.

Ежедневная капитализация

Как простой, так и сложный процент имеют свои формулы расчета, по которым можно заранее просчитать прибыль. Сложный процент может применяться не только в отношении одной ценной бумаги, его также можно использовать для всего инвестиционного портфеля. К примеру, инвестор может на дивиденды от облигаций купить акции другой компании.

За временное пользование средствами вкладчика банк обязан ежемесячно начислять вознаграждение. По факту это и делается согласно условиям договора между банком и клиентом. Расчет процентов входит в обслуживание счета и производится без участия вкладчика.

Исходные валютные средства конвертируются в рубли, наращение идет по рублевой ставке, в конце операции рублевая сумма конвертируется обратно в исходную валюту. Какую сумму следует проставить в векселе, если реально выданная сумма равна 20 млн. Вексель рассчитывается, исходя из сложной годовой учетной ставки 10%. В договоре зафиксирована переменная ставка сложных процентов, определяемая как 20% годовых плюс маржа 10% в первые два года, 8% в третий год, 5% в четвертый год. Определить величину множителя наращения за 4 года.

Сложная применяется к наращенной сумме кредита, т. К сумме, возросшей на величину процентов, начисленных за предыдущий период. Чаще всего ставка фигурирует в кредитном договоре и финансовом соглашении. При подписании такого документа заёмщик берёт перед кредитором обязательства по выплате конкретной суммы. Она определяется как отношение процентных денег, выплачиваемых за фиксированный отрезок времени, к величине ссуды.

Фиксированную закрепляют договором при размещении вклада, она не меняется до оконца периода его действия. Она может измениться в случае автоматических пролонгаций действия договора. Также она изменится в случае досрочного разрыва соглашения между клиентом и банком с выплатой % за фактический период размещения вложений, если вклад был размещен до востребования.

Глядя на сами формулы, можно заметить, что первоначальная сумма инвестиций при простом начислении процентов растет в арифметической прогрессии, а при сложном- в экспоненциальном индикатор горизонтальных объемов варианте. Это временной промежуток, в течение которого инвестор или вкладчик планирует получать доход. Чем он дольше, тем больше будет накопленная в итоге сумма.

Чтобы лучше усвоить расчет сложных процентов, давайте разберём пример. Сложным процентом принято называть эффект, когда проценты прибыли прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли. Чаще всего это тоже инвестиции в акции, но вам не нужно самостоятельно подбирать портфель — аналитики фонда все сделают за вас. Если в портфеле фонда есть дивидендные акции, вы опять же сможете реинвестировать выплаты. При комиссии за участие ниже 1% в год катастрофического влияния на доходность ваших инвестиций не будет.

Сравнение эффектов от простого и сложного процента

Иногда этот метод называют «процент на процент». До срока погашения по учетной ставке 40% годовых. Владелец векселя номинальной стоимостью 10 млн.

Финансовая или кредитная операции предполагают сбалансированность вложений и отдачи. Понятие сбалансированности можно пояснить на графике. Как видим, три этапа операции нашли свое отражение в этой формуле в виде трех сомножителей. Ассигнации использовались в России как средство платежа с 1768 по 1849 год. В процессе денежной реформы 1839—1843годов был начат их обмен на государственные кредитные билеты, обменивавшиеся на золото и серебро.